Thanh Bằng Thanh Trắc Thanh Ngang Là Gì

Thanh giằng ngang Ringlock có tác dụng liên kết giàn giáo Ringlock, mang đến khả năng chịu lực tối ưu. Với ưu điểm được làm bằng chất liệu thép với bề mặt phủ mạ kẽm hoặc sơn, có khả năng chống gỉ và mài mòn tốt nên rất thích hợp trong môi trường bụi bặm, khắc nghiệt khi thi công công trình.

Thanh giằng ngang Ringlock có tác dụng liên kết giàn giáo Ringlock, mang đến khả năng chịu lực tối ưu. Với ưu điểm được làm bằng chất liệu thép với bề mặt phủ mạ kẽm hoặc sơn, có khả năng chống gỉ và mài mòn tốt nên rất thích hợp trong môi trường bụi bặm, khắc nghiệt khi thi công công trình.

Bẫy thanh khoản và giải pháp quản lý rủi ro thanh khoản

Bên cạnh “Tính thanh khoản tài sản là gì?”, “Bẫy thanh khoản là gì?” cũng là một câu hỏi phổ biến của các nhà đầu tư F0. Khái niệm bẫy thanh khoản chỉ một hiện tượng thị trường khi mức lãi suất xuống quá thấp, mọi người có xu hướng quyết định giữ tài sản của mình dưới dạng tiền mặt (tài sản không sinh lời nhưng có khả năng thanh khoản cao) hơn là giữ những tài sản sinh lợi khác.

Cụ thể, khi bẫy thanh khoản xuất hiện lãi suất danh nghĩa tiến gần hoặc bằng 0. Lúc này nhà đầu tư sẽ đánh giá rằng lãi suất không thể tăng lên. Do đó họ có xu hướng chuyển sang nắm giữ và tích trữ tiền mặt hơn là lựa chọn đầu tư hay mua cổ phiếu, trái phiếu doanh nghiệp. Điều này có thể dẫn đến suy thoái kinh tế nghiêm trọng.

Xem thêm: Chính sách tiền tệ là gì?

“Rủi ro thanh khoản là nguy cơ không thể thực hiện được các nghĩa vụ thanh toán, theo đó việc không thể thực hiện này sẽ kéo theo những hậu quả không mong muốn” (Duttweiler, 2010).

Có thể hiểu, rủi ro trong thanh khoản chứng khoán là những tổn thất tiềm năng về tài chính và thương hiệu. Nó xảy ra khi các nhà đầu tư cá nhân, doanh nghiệp hoặc tổ chức tài chính không có khả năng hoặc năng lực thực hiện nghĩa vụ chi trả và thanh toán những khoản nợ đầy đủ và đúng hạn như đã cam kết trước đó. Khi có quá nhiều rủi ro thanh khoản, họ sẽ phải bán tài sản của mình để trả nợ. Trong trường hợp khó tìm người mua, tài sản sẽ phải hạ giá thấp hơn hoặc tìm một hướng giải quyết khác để bù đắp khoản nợ của họ với các bên đã cam kết.

Thanh Ngang Giằng Ghi Đông Motowolf

Thanh Ngang Giằng Ghi Đông Motowolf là sản phẩm dùng để gắn lên xe có ghi đông nhằm hỗ trợ pass gắn các phụ kiện lên như giá đỡ điện thoại , camera hành trình, đèn led,…

Thanh ngang được sản xuất bằng chất liệu hợp kim nhôm siêu bền có độ chịu lực cao.

Kích thước của thanh ngang có thể dễ dàng điều chỉnh tùy ý , phụ thuộc vào khung xe của mỗi hãng khác nhau.

Bộ phụ kiện bao gồm : 1 thanh ngang, 2 ốc chốt 2 đầu và 1 thanh lục giác để điều chỉnh

Đây là hình ảnh sau khi đã lắp giá đỡ thanh ngang lên xe máy.

Tính thanh khoản là gì? Công thức tính thanh khoản (Hình từ internet)

Tính thanh khoản là thuật ngữ thể hiện mức độ linh hoạt của một tài sản bất kỳ, trong đó việc mua bán trên thị trường không làm thay đổi giá trị thị trường của tài sản đó.

Có thể hiểu đơn giản, tính thanh khoản thể hiện khả năng chuyển đổi thành tiền mặt của một tài sản hoặc sản phẩm.

Các loại tài sản hiện nay theo Bộ luật Dân sự 2015 là vật, tiền, giấy tờ có giá và quyền tài sản.

Nếu dựa vào khái niệm trên thì tiền là tài sản có tính thanh khoản cao nhất.

Tính thanh khoản là một tiêu chí quan trọng để các ngân hàng đánh giá khả năng thanh toán các khoản nợ của doanh nghiệp.

Yếu tố nào ảnh hưởng đến tính thanh khoản trong đầu tư tài chính?

Có nhiều yếu tố ảnh hưởng đến tính thanh khoản trong đầu tư tài chính mà bạn nên quan tâm để có thể đánh giá được mức độ thanh khoản của sản phẩm đầu tư trong tương lai. Bao gồm:

Ví dụ: Chỉ số P/E là một chỉ số tài chính của doanh nghiệp ảnh hưởng đến tính thanh khoản của chứng khoán của công ty đó. Đây là chỉ số thể hiện kết quả kinh doanh và tình hình tài chính của doanh nghiệp. Những cổ phiếu có tính thanh khoản cao nhất chính là những cổ phiếu có P/E cao hơn mức trung bình của thị trường.

Ví dụ: Năm 2007, chỉ thị số 03 do Thống đốc Ngân hàng Nhà nước Việt Nam ban hành về khống chế dư nợ vốn cho vay và chiết khấu giấy tờ có giá… cho khách hàng đầu tư, kinh doanh chứng khoán của Tổ chức tín dụng ở mức dưới 3% đã gây sốc với thị trường chứng khoán. Thị trường chứng khoán lao dốc, hàng loạt mã chứng khoán giảm mạnh nhưng nhà đầu tư không có nguồn tiền hỗ trợ từ ngân hàng nên không thể mua vào ở thời điểm chỉ thị được ban hành.

Ví dụ: Cổ phiếu họ Apec liên tục tăng trong các phiên từ ngày 29/5 khiến các nhà đầu tư FO đua nhau “đu đỉnh” theo trào lưu đám đông vì lo sợ bỏ mất cơ hội kiếm lời. Kết quả, họ bị “sập bẫy” khi các cổ phiếu nằm sàn sau đó và phải bán tháo khi thị trường lao dốc nhanh chóng.

Ví dụ: Ủy ban chứng khoán Việt Nam ra quy định giới hạn quyền mua cổ phiếu của các nhà đầu tư nước ngoài: gồm tối đa 30% cổ phiếu phát hành từ ngân hàng thương mại và 49% cổ phiếu phát hành từ các doanh nghiệp niêm yết tại các ngành khác. Hạn chế khối lượng giao dịch khối ngoại giúp giảm các nguy cơ thâu tóm thị trường và tính thanh khoản cổ phiếu nói chung.

Có 3 chỉ số cơ bản được dùng để tính thanh khoản, gồm: Tỷ số thanh khoản hiện thời, tỷ số khả năng thanh toán tức thời, tỷ số thanh khoản nhanh.

Tỷ số thanh khoản hiện thời = Tài sản lưu động / Nợ ngắn hạn

Tỷ số khả năng thanh toán tức thời = Vốn bằng tiền / Nợ ngắn hạn

Tỷ số thanh khoản nhanh = (Tài sản lưu động - Hàng tồn kho)/Nợ ngắn hạn = Tài sản ngắn hạn/Nợ ngắn hạn

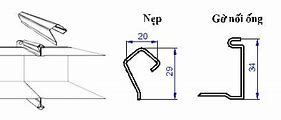

Thông số kỹ thuật của thanh giằng ngang Ringlock

Đặc điểm nổi bật chưa được kích hoạt

Chức năng đánh giá chưa được kích hoạt

Tính thanh khoản (tiếng Anh là Liquidity) thể hiện mức độ linh hoạt của một tài sản trong giao dịch mua - bán trên thị trường mà không làm thay đổi giá trị của tài sản đó. Hiểu đơn giản hơn, tính thanh khoản là khả năng chuyển đổi một loại tài sản thành tiền mặt. Trong đầu tư, bạn sẽ bắt gặp một số thuật ngữ là tên gọi khác của thanh khoản, như “tính lỏng” hoặc “tính lưu động".

Tài sản có tính thanh khoản cao hay thấp phụ thuộc vào chi phí và thời gian. Khi nhà đầu tư mất càng nhiều chi phí và thời gian để thu hồi vốn thì thanh khoản thấp, đồng nghĩa với độ rủi ro cao. Một số tài sản có tính thanh khoản kém có thể kể đến như máy móc, đồ mỹ nghệ, bất động sản,... vì phải tốn thời gian dài để quy đổi tài sản thành tiền mặt.

Ví dụ: Một người đang sở hữu chiếc xe giá 20 triệu và không có tiền mặt đang muốn mua máy giặt có giá 20 triệu. Dù cả hai tài sản cùng giá trị nhưng anh ấy buộc phải bán xe rẻ hơn mức giá ban đầu do một số lý do nhất định và tốn nhiều thời gian để tìm người mua. Như vậy, chiếc xe là tài sản đang có tính thanh khoản kém.

Trong lĩnh vực đầu tư tài chính, chứng khoán, ngân hàng, vàng được xem là tài sản có tính thanh khoản cao. Khi thị trường có tính thanh khoản cao thì đó được xem là kênh đầu tư tài chính an toàn và hiệu quả. Ngoài ra, thanh khoản còn là tiêu chí quan trọng để đánh giá khả năng chi trả nợ hoặc tình trạng tài chính hiện tại của doanh nghiệp.

Phân loại tài sản theo tính thanh khoản

Dựa vào thời gian thanh khoản, các loại tài sản lưu động được sắp xếp theo thứ tự thanh khoản từ cao đến thấp như sau:

Trong đó, tiền mặt là loại tài sản có tính thanh khoản cao nhất bởi nó có thể dễ dàng được sử dụng trực tiếp để thanh toán, lưu thông, tích trữ. Ngược lại, hàng tồn kho được xem là loại tài sản có tính thanh khoản thấp nhất vì phải trải qua các giai đoạn như phân phối và tiêu thụ rồi mới chuyển thành khoản phải thu, sau một thời gian khoản phải thu mới được chuyển thành tiền mặt. Giá trị tài sản lưu động trên có thể thay đổi theo thời gian và phụ thuộc vào hoạt động doanh nghiệp.

Ngoài các loại tài sản kể trên, chứng khoán cũng được xem là một loại sản có tính thanh khoản cao bởi khả năng chuyển đổi từ chứng khoán thành tiền mặt nhanh. Vì lẽ đó mà thị trường chứng khoán ngày càng trở nên hấp dẫn và thu hút càng nhiều nhà đầu tư hơn. Thế nhưng, một lưu ý đặc biệt khi lựa chọn loại chứng khoán để đầu tư đó là khả năng bán lại của nó trước khi chúng đáo hạn để tái tạo nguồn vốn đầu tư ban đầu. Loại chứng khoán nào có khả năng tái tạo kém, nghĩa là khó tìm người mua hay phải bán mất giá, nhà đầu tư sẽ chịu tổn thất lớn. Điều này được gọi là rủi ro thanh khoản trong đầu tư.

Hiểu được những rủi ro thanh khoản trong đầu tư, Zalopay đã hợp tác cùng DNSE để ra mắt sản phẩm - “Tài Khoản Chứng Khoán” với trải nghiệm đầu tư an toàn, minh bạch. Khi mua cổ phiếu trên Zalopay, khách hàng có thể cập nhật sự biến động thị trường liên tục trong các phiên cùng với khuyến nghị đầu tư bởi các chuyên gia uy tín của DNSE, giúp nhận biết những cổ phiếu đang có rủi ro thanh khoản, có khả năng tái tạo kém, từ đó đưa ra quyết định sinh lời tối ưu nhất.